Tratamiento contable del reparto de la prima de emisión como dividendos.

El reparto de resultados por parte de una

sociedad da lugar en el socio al reconocimiento de un ingreso financiero

mediante el siguiente asiento:

Cuenta

|

Debe

|

Haber

|

Bancos c/c

(572)

|

1.000

|

|

Ingresos de participaciones en instrumentos de

patrimonio (760)

|

1.000

|

Donde se recoge en la contabilidad del

socio un rendimiento de su inversión. La duda sobre la contabilización

se plantea cuando la sociedad no reparte Reservas, sino que el dividendo

repartido procede de la cuenta Prima de emisión o asunción (110), o de Aportaciones de socios (118), es decir, de cantidades que

aportaron los socios.

El tratamiento contable de estas

operaciones está regulado en el articulo 30 de la Resolución del ICAC sobre

aspectos mercantiles, que diferencia:

- Regla

general de los dividendos cobrados. Tratamiento como un ingreso financiero

por el socio, como hemos visto en el asiento anterior.

- Dividendos

procedentes de Fondos aportados por los socios, cuando se reparten fondos procedentes

de la Prima de emisión, Aportaciones de socios o incluso “reservas compradas”. El

tratamiento como menor valor de adquisición de las acciones.

En la citada resolución, ampliando el

contenido del PGC, se señala

“ (…)Cuando los dividendos distribuidos procedan

inequívocamente de resultados generados con anterioridad a la fecha de

adquisición porque se hayan distribuido importes superiores a los beneficios

generados por la participada desde la fecha de adquisición hasta el momento en

que se acuerde el reparto, no se reconocerán como ingresos, y minorarán el

valor contable de la inversión.

2. Del mismo modo, cualquier reparto de reservas

disponibles o, en su caso, de la prima de emisión, se calificará como una

operación de “distribución de beneficios” y, en consecuencia, originará el

reconocimiento de un ingreso en el socio, siempre y cuando, desde la fecha de

adquisición, la participada o cualquier sociedad del grupo participada por esta

última haya generado beneficios por un importe superior a los fondos propios

que se distribuyen”

Como resumen de todo lo anterior podemos

decir que si la sociedad ha generado beneficios desde su adquisición y los

reparte, el socio se reconocerá un ingreso financiero, con independencia de que

proceda de reservas de libre disposición, de prima de emisión o de cualquier

otra cuenta de patrimonio.

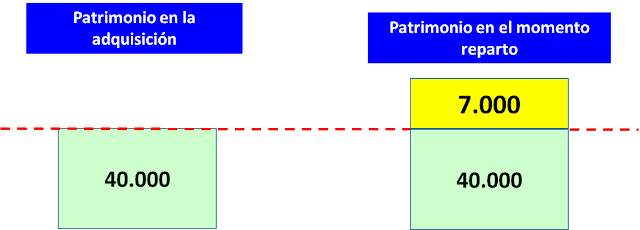

Fijándonos en la imagen superior, el

beneficio generado por la sociedad desde que hemos comprado las acciones, es la

parte amarilla. Si repartimos una cantidad inferior a la parte amarilla, se

considera un ingreso financiero, proceda de beneficios generados, de prima, de

aportaciones de socios o de cualquier cuenta patrimonio que sea distribuible. Todo

lo que se reparta que sea superior al importe amarillo, se considera devolución de aportaciones

y minora el valor de las acciones.

Vamos a verlo con un ejemplo. Para simplificar y por motivos didácticos, hemos realizado estos ejemplos con un porcentaje de participación del 100%, pero el tratamiento es igual con independencia del % de participación que se posea:

EJEMPLO 1. SE HAN GENERADO BENEFICIOS Y SE

REPARTE LA PRIMA DE EMISIÓN.

Constituimos la sociedad PEÑARROYA con un

capital social de 10.000 u.m. y una prima de emisión de 5.000 donde todas las

acciones son suscritas por el socio único INVERSOR S.A. Tiene, por lo tanto, el

100% de las acciones con un precio de adquisición de 15.000 u.m.

Al cabo de unos años, el balance de la

sociedad PEÑARROYA es el siguiente.

Activo

|

Importe

|

Patrimonio

Neto y Pasivo

|

Importe

|

(…)

|

(…)

|

Capital social (100)

Prima de emisión o asunción (110)

Reservas voluntarias (113)

(…)

|

10.000

5.000

5.000

(…)

|

La sociedad decide repartir a sus

accionistas la cantidad de 5.000 u.m., mediante

a)

Repartiendo de las Reservas voluntarias la cantidad .

b)

Repartiendo de la prima de emisión.

c) El dividendo acordado por la junta es de 5.100 u.m.

SOLUCIÓN

A) El dividendo procede de las Reservas voluntarias.

En este caso no plantea ninguna duda. El

socio reconoce el dividendo como un ingreso financiero. Los asientos serían

SOCIEDAD

|

SOCIO

|

||||||||||||||||||

|

|

El socio se apunta un ingreso en su

cuenta de resultados, coincidiendo el tratamiento contable con el fiscal.

B) El dividendo procede de la Prima de

Emisión.

Los asientos a realizar serían

SOCIEDAD

|

SOCIO

|

||||||||||||||||||

|

|

Los asientos

son exactamente iguales que en el caso anterior, aunque aquí estamos

repartiendo la prima de emisión, que es el dinero aportado por el socio en la

constitución. En este tema, la resolución es clara. Tenemos que ver el

patrimonio existente en la sociedad desde el momento de adquisición hasta el

momento del reparto.

Si la sociedad reparte como dividendos una

cantidad inferior a los beneficios generados desde la adquisición, el importe

se considera rendimientos financieros, con independencia de que el importe

provenga de Reservas voluntarias (113), de Prima de emisión

o asunción (110) o incluso de Aportaciones

de socios (118).

Patrimonio en

el momento de adquisición: 15.000

(10.000 de Capital y 5.000 de prima)

Patrimonio en

el momento de reparto 20.000

(10.000 + 5.000 + 5.000)

Beneficio

generado desde la adquisición 5.000

Como hemos

repartido 5.000 u.m., cantidad Igual a los beneficios generados desde la

adquisición, todo el importe se considera rendimiento.

Desde el punto

de vista fiscal, el tratamiento es distinto, ya que según señala el articulo

17.6 de la ley del impuesto de sociedades “En la reducción de capital con

devolución de aportaciones se integrará en la base imponible de los socios el

exceso del valor de mercado de los elementos recibidos sobre el valor fiscal de

la participación. La misma regla se aplicará en el caso de distribución de la prima

de emisión de acciones o participaciones”.

Tenemos así un

ingreso contable que no es ingreso fiscal, ya que desde el punto de vista

fiscal, se considera menor valor de las acciones,

Ingreso

contable: 5.000

Ingreso fiscal

0

Si comparamos

los valores contables y los fiscales

.

Base contable

acciones: 15.000 (precio de

adquisición)

Base fiscal de

las acciones 10.000 (15.000 – 5.000 de la devolución de la prima

de emisión)

Se origina una diferencia temporal que

revertirá, generalmente, a la venta de las acciones.Tratamiento similar tendríamos si sobre el dividendo fuese aplicable el articulo 21 de la ley del impuesto de sociedades.

c) Se reparte un dividendo de 5.100

En este caso, el dividendo repartido

excede del patrimonio existente en el momento de adquisición, por lo que se

debe considerar el exceso como una devolución de aportaciones

Beneficios generados desde la

adquisición: 5.000

Dividendos repartidos 5.100

El exceso de 100 repartidos como

dividendos se considera menor valor de las acciones, porque no corresponde a rendimientos de la

inversión.

Los asientos a realizar serían

SOCIEDAD

|

SOCIO

|

|||||||||||||||||||||

|

|

|||||||||||||||||||||

La contabilización en el socio es independiente de

que se reparta la prima de emisión o las reservas libres.

|

||||||||||||||||||||||

Esta forma de contabilizar también se

produce cuando se produce la adquisición de otra empresa y se reparten dividendos

superiores a los beneficios generados por la participada desde la adquisición.

Veámoslo con un ejemplo

Ejemplo 2. Distribución de dividendos por

sociedades compradas por encima de los beneficios generados

La sociedad INVERSORA compra el 100% de

las acciones de la sociedad OROZCO por 40.000, cuyo balance es el siguiente

Activo

|

Importe

|

Patrimonio

Neto y Pasivo

|

Importe

|

(…)

|

(…)

|

Capital social (100)

Reservas

(…)

|

10.000

30.000

(…)

|

Con posterioridad, el balance de la

sociedad OROZCO es el siguiente.

Activo

|

Importe

|

Patrimonio

Neto y Pasivo

|

Importe

|

(…)

|

(…)

|

Capital social (100)

Reservas

Reservas

(…)

|

10.000

30.000

7.000

(…)

|

La Junta General de la sociedad OROZCO

acuerda repartir un dividendo de 7.100 €

SOLUCIÓN.

Como el beneficio generado por

OROZCO desde la adquisición ha sido de

7.000, toda la cantidad que se reparta por encima de este importe, se considera

devolución de aportaciones. Los asientos a realizar serían.

SOCIEDAD

|

SOCIO

|

|||||||||||||||||||||

|

|

Te puede interesar.