Un cap de tipo de interés es una cobertura con el que la empresa se cubre de las variaciones del tipo en un préstamo a tipo variable.

A diferencia del swap, con el que la empresa convertía un préstamo a tipo variable en tipo fijo, con el cap nos cubrimos de las subidas, pero aprovechamos las bajadas de tipo de interés.

Para la contabilización de un derivado, sea cual sea, no debemos atender al nombre del mismo, sino tener claro como funciona, cuando se originan cobros y pagos para la empresa.

El cap se comporta como un seguro, por el que pagamos una prima, de tal forma que cuando el tipo de interés sube de un determinado %, el cap nos paga la diferencia entre ese % y el tipo del préstamo.

Si el tipo de interés está por debajo, el cap no entra en funcionamiento , ni cobramos ni pagamos nada ( a excepción de la prima inicial).

Imaginemos que tenemos un préstamo a tipo variable. Contratamos un “cap” al 5%, por lo que pagamos una prima.

Así, cuando el tipo de interés está por debajo del 5%, por ejemplo al 2,5 %, el cap no funciona, y pagamos los intereses de nuestro préstamo al 2,5 %

Cuando el tipo sube al 6%, por un lado, pagamos el 6% de nuestro préstamo, y por otro cobramos del cap un 1% ( la diferencia de entre el tipo de mercado , 6%, y el tipo del cap, el 5%).

Si el tipo de interés es del 3%, el cap no entra en funcionamiento.

Aunque en un principio pueda parecer que el cap es “ el no va mas”, es un producto caro, que no siempre tiene cuenta, porque haciendo cuentas, el tipo de interés sube bastante. Para compensar este precio, se suele vender un floor ó suelo, por lo que pagamos por el cap y cobramos por el floor, haciendo la operación más económica, ( convertimos la operación en un collar). El floor lo que hace es que no nos aprovechemos totalmente de todas las bajadas.. Vamos a ver la contabilización con un ejemplo muy simple.

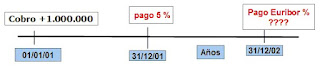

El 1 de enero del año 1, pedimos un préstamo de 1.000.000 € a dos años.

El tipo de interés del primer año es del 5 % y el del segundo año de euribor. El esquema de cobros y pagos por el préstamo es el siguiente

Para cubrirse de las variaciones de tipo del segundo año, contratamos un cap al 5% .por el que pagamos 10.000 €

Tenemos, pues, dos contratos, nuestro préstamo y el cap., que es un derivado de cobertura.

El esquema total de cobros y pagos es

Con el cap, por lo tanto, hemos conseguido poner un techo a nuestro préstamo, de tal forma que nos beneficiamos de las bajadas de tipo de interés y nos cubrimos de las subidas.

Los asientos realizados en el momento de la contratación de la operación son.

-------------------01/01/01-Por el préstamo ------------------------

1.000.000

|

Bancos, c/c (572)

|

A

|

Deudas con entidades de crédito

|

1.000.000

|

--------------------- Por el pago del cap ------------------------

10.000

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

|

a

|

Bancos, c/c (572)

|

10.000

|

--------------------- x ------------------------

Al cierre del ejercicio, pagamos los intereses del préstamo al 5%, y tendremos que valorar el cap.

Por el pago de los intereses al 5%

50.000

|

Intereses de deudas (662) 1.000.000 x 5 %

|

a

|

Bancos, c/c (572)

|

50.000

|

--------------------- x ------------------------

En la valoración del cap, nos encontramos dos posibilidades, que el euribor esté por encima del 5% ó por debajo.

A) El euribor está al 8% al 31/12/01

Por nuestro préstamo pagamos el 8% y por el cap cobramos el 3%, con lo que nos queda un 5% neto ( realmente, un 6% sin contamos lo que pagamos por el Cap).

El valor del cap en el mercado será ( 8% - 5%) x 1.000.000 = 30.000 ( prescindimos de cálculos financieros ). Como en el balance está por 10.000 ( el importe pagado por la prima ), tenemos que actualizar el valor del mismo abonando una cuenta de patrimonio, por la misma razón que el swap.

El asiento será

20.000

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

|

a

|

Reserva de operaciones de cobertura (134)

|

20.000

|

--------------------- x ------------------------

Si usamos las cuentas del grupo 8 y 9 previstas en el PGC español, usaríamos la cuenta Beneficios en coberturas de flujo de efectivo (910).

En este momento, en el balance aparece:

ACTIVO

|

IMPORTE

|

NETO Y PASIVO

|

IMPORTE

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

………….

|

30.000

|

Reserva por Operaciones de cobertura (134)

………..

|

20.000

|

Al vencimiento del préstamo.

--------------------- Por el pago de los intereses al 8% ------------------------

80.000

|

Intereses de deudas (662) 1.000.000 x 8%

|

a

|

Bancos, c/c (572)

|

80.000

|

-------------------Por el cobro del cap ----------------------

30.000

|

Bancos, c/c (572)

|

a

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

|

30.000

|

------------------Por el traspaso a resultados de las cuentas de reservas-----------------

20.000

|

Reserva por Operaciones de cobertura (134)

|

a

|

Ingresos de créditos (762)

|

20.000

|

--------------------- x ------------------------

El cap se lleva como ingreso en la misma linea de la cuenta de resultados que el gasto cubierto.

El gasto neto que se ha contabilizado es de 60.000 ( 80.000 -20.000), correspondientes al 5% de interes ( el techo cubierto ) y a 10.000 € de la prima pagada por el cap.

B) El euribor está al 2% el 31/12/01

En este caso, el valor del cap, que nos proporciona un cobro si se supera el 5%, no vale nada, ya que el Euribor es inferior. Debemos recoger la pérdida, que no imputamos ahora en resultados, sino que aparcamos en patrimonio ( como vimos con el swap ) hasta el vencimiento del acontecimiento cubierto.

-------------------Por la valoración del cap a cero ------------------

10.000

|

Reserva negativa por operaciones de cobertura (134)

|

a

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

|

10.000

|

--------------------- x ------------------------

El balance ahora queda:

ACTIVO

|

IMPORTE

|

NETO Y PASIVO

|

IMPORTE

|

Activos por derivados financieros a corto plazo, instrumentos de cobertura (5593)

………….

|

0

|

Reserva por Operaciones de cobertura (134)

………..

|

-10.000

|

Al vencimiento del préstamo.

--------------------- Por el pago de los intereses al 2 % ------------------------

20.000

|

Intereses de deudas (662) 1.000.000 x 2%

|

a

|

Bancos, c/c (572)

|

20.000

|

------------------Por el traspaso a resultados de las cuentas de reservas-----------------

10.000

|

Intereses de deudas (662)

|

a

|

Reserva negativa por operaciones de cobertura (134)

|

10.000

|

--------------------- x ------------------------

Vemos que el resultado financiero es de 30.000, correspondiendo 20.000 a los intereses del préstamo y 10.000 al coste del cap.

Quizás te pueda interesar.

Has hecho un buen trabajo, y muy didáctico.

ResponderEliminar¿No podrías indicar los asientos contables, en el caso de un collar (cap+floor)?

Muchas gracias, y enhorabuena

Felicitaciones por tan buena explicación. Podrías por favor indicarme cuando se imputa contra PyG la ganancia/pérdida del CAP? Al final del contrato o en cada periodo de liquidación? Muchas gracias!!!

ResponderEliminarEl asiento final del trapaso a resultado de la cuenta de reservas, debería ser 10.000 las reservas negatinas no? (en el Caso B del interés al 2%)

ResponderEliminarEfectivamente, así es.

EliminarExcelente explicación. Gracias.

ResponderEliminarmuy explicativo

ResponderEliminarY si por ejemplo el préstamo vence en 5 años y la entidad va amortizando el préstamo mes a mes. ¿En la valoración que se debe hacer a final de cada año se hace sobre la deuda viva en ese momento o sobre el total de la deuda inicial? Muchas gracias

ResponderEliminarEn el ejemplo, copiado del manual del CEF , hay una laguna. ¿No se cobra nada del CAP a 31/12/01? Seguramente le valor del CAP es de 60.000 (2 años x 30.000, despreciando cálculo financiero). De esta manera, habría un traspaso de resultado por la parte del primer año, (30.000) y en Ajustes por cambio de valor de 30.000 por la parte valorada a 31/12/01 que corresponde a 31/12/02)

ResponderEliminar